Mercati capitali - Bruxelles propone nuove regole su prospetti investimenti

La Commissione europea intende semplificare le regole per le società che voglio emettere azioni o obbligazioni in modo da favorire gli investimenti

- Mercati capitali: Ue, riformare cartolarizzazioni e prospetti investimenti

- Investimenti: Commissione Ue spinge su venture capital e private equity

L'Esecutivo Ue propone una revisione delle regole che disciplinano le informazioni che le aziende sono tenute a comunicare al pubblico quando vogliono emettere azioni e obbligazioni, rendendo così più facile e meno costoso, soprattutto per le piccole e medie imprese, raccogliere fondi sui mercati dei capitali.

La revisione proposta andrebbe ad aggiornare la direttiva 2003/71, relativa al prospetto da pubblicare per l'offerta pubblica o l'ammissione alla negoziazione di strumenti finanziari, già riconsiderata nel 2009.

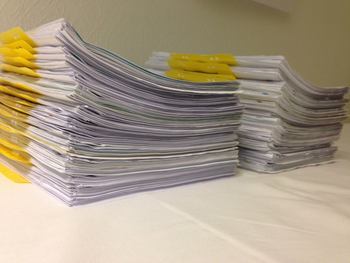

Il prospetto è il documento legale che descrive l'impresa, la sua attività principale e la struttura dell'azionariato, vale a dire tutte quelle informazioni utili agli investitori. Si tratta di un documento spesso molto lungo, che si aggira intorno al centinaio di pagine, scritto in un linguaggio giuridico complesso, poco utile sia per le imprese, per cui rappresenta un costo supplementare, sia per la maggior parte degli investitori privati.

La proposta intende appunto semplificare il prospetto, rendendolo più breve e chiaro. E' prevista inoltre un'esenzione per le emissioni inferiori a 500mila euro, contro gli attuali 100mila euro attuali.

Le PMI che hanno bisogno di un sistema adatto alle loro dimensioni di business potrebbero contare su un 'prospetto alleggerito': la soglia della capitalizzazione di borsa per poter avere accesso al sistema più flessibile di quello attualmente in vigore passerebbe da 100 milioni a 200 milioni di euro.

Prospetto semplificato anche per le imprese già quotate in borsa che intendono emettere nuove azioni o nuove obbligazioni (attualmente il 70% dei prospetti approvati ogni anno riguarda emissioni secondarie di imprese già quotate): tali aziende potrebbero utilizzare un documento di registrazione universale annuale, una specie di 'prospetto di riferimento' contenente tutte le informazioni necessarie sull'impresa che vuole fare l'emissione di azioni o obbligazioni. Per gli emittenti disponibili a mantenere tale documento universale aggiornato presso le autorità di sorveglianza, la proposta prevede un'approvazione rapida, entro cinque giorni.

L'Autorità europea per i mercati finanziari (ESMA) fornirebbe per la prima volta un accesso online, aperto a tutti e gratuito, a tutti i prospetti dello spazio economico europeo. Gli investitori avrebbero a disposizione, quindi, un solo portale in cui reperire tutte le informazioni necessarie. Prospetti e documenti relativi sarebbero pubblicati online in tutte le lingue relative alle societa' coinvolte

“Abbiamo bisogno di un sistema che dia agli investitori le informazioni necessarie, non di una struttura che lasci accumulare costi non giustificati e scoraggi le imprese a rivolgersi ai mercati finanziari”, ha dichiarato il commissario per la stabilità finanziaria Jonathan Hill. Secondo le previsioni del commissario, il nuovo prospetto potrebbe entrare in vigore “in un paio d'anni”.

Link

Bankitalia: private placement, opportunita' di finanziamento per le imprese